本文

定額減税補足給付金(不足額給付)について

※この給付金を受けるための申請受付は終了しました。

【受付終了】定額減税補足給付金(不足額給付)について

制度の概要

令和6年度に実施した調整給付金において、令和6年分所得税及び定額減税の実績額等が確定したのちに、本来給付すべき所要額と、当初調整給付額との間で差額が生じた方等に対して、その差額の給付(不足額給付)を実施するものです。

この給付金は、令和6年度物価高騰対応重点支援地方創生臨時交付金を使用して実施するものです。

・対象となる人には、令和7年7月末頃から順次お知らせを送付する予定です。

・給付を受け取るための手続きは、「公金受取口座」の登録の有無により異なります。

詳しくは下記の案内文書の発送時期・支給時期・受付期間をご確認ください。

定額減税については、こちらをご覧ください。

国税庁_定額減税特設サイト https://www.nta.go.jp/users/gensen/teigakugenzei/index.htm<外部リンク>(外部リンク)

個人住民税の定額減税について(令和6年度個人住民税(市民税・府民税)における定額減税について)

対象者

令和7年1月1日時点において、河内長野市にお住まいの方で、下記の不足額給付1または不足額給付2の要件に該当する方

【不足額給付1】

当初調整給付の算定に際し、令和5年所得等を基にした推計額を用いて算定したことなどにより、令和6年分所得税及び定額減税の実績額等が確定したのちに、本来給付すべき額と、当初調整給付の額との間で差額(不足)が生じた人。

※複数の所得がある場合は合算して計算を行います。

※なお、定額減税前の令和6年分所得税額と令和6年度個人住民税の所得割額の両方が0円(※1)であった方は対象ではありません。

(※1)令和6年分源泉徴収票の摘要欄に記載されている源泉徴収時所得税減税控除済額が0円または令和6年分確定申告書第1表の「㊸再差引所得税額」が0円の場合、定額減税前の令和6年分所得税額は0円です。

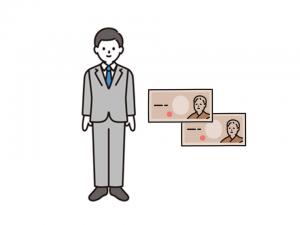

例1)令和5年の所得と比べて令和6年の所得が減少したため、「令和6年分推計所得税額(令和5年所得)」>「令和6年所得税額」になる場合

(令和5年の状況)

・令和5年中の扶養親族数 0人

・令和6年分推計所得税額 2万円

・所得税分定額減税可能額 3万円

・令和6年度個人住民税所得割額 3万円

・個人住民税分定額減税可能額 1万円

・当初調整給付の額 1万円

(令和6年の状況)

・令和6年中の扶養親族数 0人

・令和6年分所得税額 1万円

・所得税分定額減税可能額 3万円

・令和6年度個人住民税所得割額 3万円

・個人住民税分定額減税可能額 1万円

・本来給付すべき額 2万円

→差額の1万円を不足額給付として給付

例2)令和6年中に扶養親族が増えた場合

(令和5年の状況)

・令和5年中の扶養親族数 1人(妻)

・令和6年分推計所得税額 5万円

・所得税分定額減税可能額 6万円 3万円×2人(本人+妻)

・令和6年度個人住民税所得割額 7万円

・個人住民税分定額減税可能額 2万円(※)1万円×2人(本人+妻)

・当初調整給付の額 1万円

(令和6年の状況)

令和6年1月1日から令和6年12月31日の間に子が出生

・令和6年中の扶養親族数 2人(妻、子)

・令和6年分所得税額 5万円

・所得税分定額減税可能額 9万円 3万円×3人(本人+妻+子)

・令和6年度個人住民税所得割額 7万円

・個人住民税分定額減税可能額 2万円(※)1万円×2人(本人+妻)

・本来給付すべき額 4万円

※令和6年度個人住民税分定額減税可能額は令和5年12月31日時点の扶養親族数から算出するため。

→差額の3万円を不足額給付として給付

【不足額給付2】

次の要件をすべて満たす人

要件1 定額減税前の令和6年分所得税額と令和6年度個人住民税の所得割額の両方が0円である人

(本人として、定額減税の対象外であること)

要件2 税制度上、「扶養親族」から外れてしまう人

(扶養親族等として、定額減税の対象外であること)

要件3 低所得世帯向け給付(※1)対象世帯の世帯主・世帯員または当初調整給付の対象者のいずれにも

該当していない人

(※1) 令和5年度個人住民税非課税世帯への給付(7万円)

令和5年度個人住民税均等割のみ課税世帯への給付(10万円)

令和6年度新たに個人住民税非課税世帯もしくは均等割のみ課税となった世帯への給付(10万円)

【対象となりうる例】

上記の要件すべてを満たす、

・青色事業専従者、事業専従者(白色)

・合計所得金額48万円超の人

※複数の所得がある場合は合算して計算を行います。

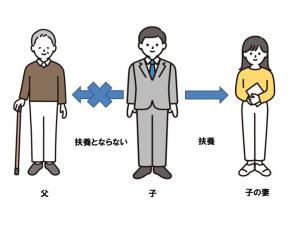

例1)父・子(納税者)・子の妻(納税者の被扶養者)の世帯

公的年金収入が158万円(合計所得金額48万)を超えている(所得税、住民税所得割が課されない)65歳以上の高齢者が、納税者である子と同居している場合

父(年金収入165万円)

・所得税、住民税所得割が課されない

→本人(父)は定額減税対象外(要件1)

・年金収入158万(合計所得金額48万円)を超えている

→子の定額減税においても扶養親族等とならない(要件2)

子(納税者)

・定額減税の対象

令和6年分所得税 3万円×2人(本人と妻)=6万円

令和6年度個人住民税 1万円×2人(本人と妻)=2万円

妻(収入なし、非課税)

・所得税、住民税ともに課されない

→本人(子の妻)は定額減税対象外(要件1)

・子の定額減税において扶養親族等となる

納税者が世帯にいるため、低所得世帯向け給付の対象外(要件3)

→父が不足額給付2の対象となる

例2)夫(個人事業主)・妻(事業専従者)の世帯

納税者である夫の個人商店を手伝う事業専従者(配偶者控除・扶養控除の対象とならない)の妻であって、自身の給与収入が概ね100万円に満たない(所得税・住民税所得割が課されない)場合

夫(個人事業主、納税者)

・定額減税の対象

令和6年度個人住民税 1万円×1人(本人)=1万円

令和6年分所得税 3万円×1人(本人)=3万円

妻(夫の事業専従者、給与収入50万、非課税)

・所得税、住民税ともに課されない

→本人(妻)は定額減税対象外(要件1)

・事業専従者※

→夫の定額減税においても扶養親族等とならない(要件2)

※税制上、事業専従者は、所得に関わらず扶養親族には該当しないとされている。

納税者が世帯にいるため、低所得世帯向け給付の対象外(要件3)

→妻が不足額給付2の対象となる

給付額

対象者に応じて、それぞれ次のとおりとなります。

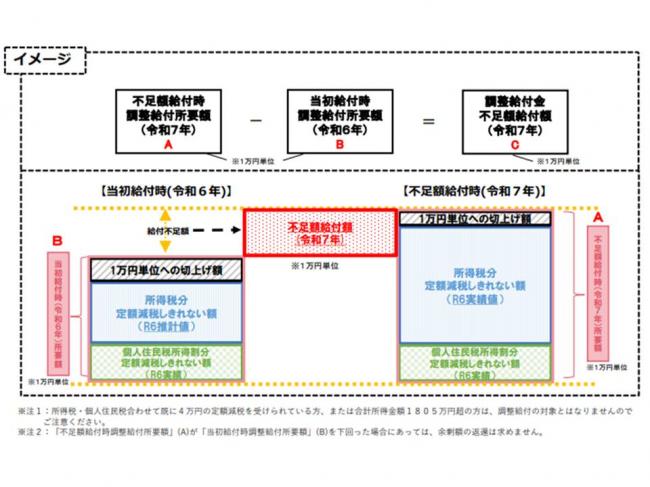

不足額給付1

「本来給付すべき額(※1)」-「当初調整給付の額(※2)」

(※1)次の(1)と(2)を合算した額(合算額を万円単位に切り上げます)

(1)所得税分控除不足額

所得税分定額減税可能額(3万円×(本人+扶養親族数))-令和6年分所得税額

(※(1)所得税分控除不足額<0の場合は0)

(2)住民税分控除不足額

個人住民税分定額減税可能額(1万円×(本人+扶養親族数))-令和6年度個人住民税所得割額

(※(2)住民税分控除不足額<0の場合は0)

(※2)次の(1)と(2)を合算した額(合算額を万円単位に切り上げます)

(1)所得税分控除不足額

所得税分定額減税可能額(3万円×(本人+扶養親族数))-令和5年所得等を基にした

推計所得税額

(※(1)所得税分控除不足額<0の場合は0)

(2)住民税分控除不足額

個人住民税分定額減税可能額(1万円×(本人+扶養親族数))-令和6年度個人住民税所得割額

(※(2)住民税分控除不足額<0の場合は0)

不足額給付2

原則4万円(定額)

※令和6年1月1日時点で国外居住者であった場合は3万円

案内文書の発送時期・支給時期・受付期間

「公金受取口座」の登録等がある人の場合

送付文書:お知らせ文書

発送 :令和7年7月末頃から順次

対象者 :税情報や当初調整給付金の申請情報等から、「不足額給付金額」及び「振込金融機関の口座情

報」を河内長野市が把握できている人

手続き :原則不要(辞退される場合や公金受取口座を変更された場合のみ、手続きが必要となります。)

支給時期:令和7年8月下旬以降順次支給予定

「公金受取口座」の登録がない人の場合

送付文書 :確認書

発送 :令和7年8月上旬頃から順次

対象者 :河内長野市で口座情報を把握していない人や、他市からの転入者等

(お知らせ文書送付者を除く)

手続き :必要

手続き方法:(1)「確認書」に必要事項を記入のうえ返送

(記入内容によっては添付が必要な書類もあります)

(2)「確認書」に記載のQRコードからオンラインで必要事項の登録・送信

支給時期 :受付後、内容に不備がなければ、1カ月程度で指定口座へ振込

受付期間

- ※いずれの場合も確認書は令和7年9月30日(火曜日)までに返送・送信されたもののみ受付します。

期限を過ぎるといかなる理由があっても給付できません。

※申請開始直後は多数の返信が予想されるため、受付から振込まで1カ月以上かかる場合があります。

給付金にかかる文書の送付先を、住民票の住所地以外に変更する場合

引っ越し、出産・出張等による不在、入院や施設入所、DV避難等で住民票の住所地にて確認書を受け取れない場合には、下記の書類を提出してください。

1.本人が住所地以外で受け取る場合

・送付先変更届(送付先変更届 [PDFファイル/121KB])

・本人確認書類

・変更後の送付先の住所が確認できる書類(電気・ガス・水道の領収書のコピーなど)

2.やむを得ない事情等により本人以外の人が代理で受け取る場合

・送付先変更届【代理人用】(送付先変更届【代理人用】 [PDFファイル/125KB])

・本人確認書類

・代理人の本人確認書類

3.法定代理人が受け取る場合

・送付先変更届【法定代理人用】(送付先変更届【法定代理人用】 [PDFファイル/97KB])

・代理権を証明する書類(成年後見登記事項証明のコピー)

■提出期限

令和7年9月12日(金曜日)

(原則、郵送により提出してください。)

■提出先(郵送先)

〒586-8501

大阪府河内長野市原町1-1-1

河内長野市役所 まちインクルーシ部 地域福祉高齢課 給付金担当

お問い合わせ

コールセンター

電話番号:0721-56-2511

受付時間:午前9時00分~午後5時30分(土曜日、日曜日、祝日を除く)

開設日時:令和7年8月1日(金曜日)~令和7年10月31日(金曜日)

定額減税や給付金をかたる不審な電話やメールにご注意ください

個人情報、通帳、キャッシュカード、口座番号、暗証番号などの詐取にご注意ください。

給付金の申請内容に不明な点があった場合などには河内長野市から問い合わせを行うことがありますが、メールで銀行の口座情報を聞き出すことや、ATM(現金自動預振機)の操作をお願いすること、支給のための手数料などの振り込みを求めることは絶対にありません。

国(国税庁や税務署)、市役所等の公的機関の職員をかたり、「定額減税の件」「給付金の件」などの電話やメールにより銀行の口座情報を聞き出そうとする事案や、還付手続きのためとウソを伝えATMを操作させ振込を行わせる事案の発生が確認されていますのでご注意ください。

銀行の口座情報などの入力を求められたときなどは、情報を詐取される恐れがありますので、その発信元が信頼できるものであるかどうか、十分にご注意ください。

心当たりのない電話があった場合は、絶対に口座情報などを伝えないようにしてください。

心当たりのないショートメッセージやメールが送られてきた場合は、絶対に、メールに記載のURLにアクセスしたり、個人情報を入力したりしないでください(心当たりのないメールはすぐに削除してください)。

定額減税詐欺注意リーフレット [PDFファイル/490KB]

【定額減税や給付に関連した特殊詐欺についての注意喚起:国税庁HP<外部リンク>】

https://www.nta.go.jp/information/attention/attention.htm<外部リンク>

この給付金の性質について

「物価高騰対策給付金に係る差押禁止等に関する法律施行規則」の規定により、この給付金は差押禁止及び非課税の対象となっています。

よくある質問

Q1.給付を受けるためには申請が必要ですか。

「不足額給付1」「不足額給付2」ともに河内長野市が支給要件を確認し支給対象と見込まれる人につきましては、令和7年7月末頃から順次対象者宛に「お知らせ文書」「確認書」を発送します。しかし令和6年1月2日以降に河内長野市に転入された人等はご自身が給付の要件に該当するかを確認の上、申請が必要な場合があります。

Q2.令和6年10月にこどもが生まれ、扶養親族が増加しましたが、定額減税や調整給付の対象になりますか。

定額減税及び調整給付の取扱いは、個人住民税と所得税で以下のように異なります。

・所得税の場合

令和6年12月31日時点の状況に基づき扶養の判定を行うため、年末調整または確定申告書により、生まれた子の分の定額減税を受けることができます。これにより、所得税から引ききれない金額が出た場合は、令和7年度中に不足額給付として追加で給付する予定です。

・個人住民税の場合

令和5年12月31日時点の状況に基づき扶養の判定を行うため、令和6年10月に生まれた子(令和6年1月1日以降に生まれた子)は、対象となりません。

Q3.令和5年分よりも令和6年分の所得税の方が減少しているのに通知が来ません。

調整給付所要額は控除しきれない額を1万円単位で切り上げて算出しています。所得税額が減少したとしても、調整給付所要額が変わらなければ不足額は生じません。

Q4.令和6年分の源泉徴収票に「控除外額」が記載されていましたが、この額が給付されるのでしょうか。

控除外額が記載されていても、給付の対象とならない場合があります。

(対象とならない場合の例)

・令和6年度に当初調整給付の対象者となり、控除外額より当初調整給付金額の方が大きい人

(控除外額分をすでに1万円単位に切り上げて給付済み)

・源泉徴収票に記載されている収入以外に他の収入がある人

Q5.不足額給付を受けるためには確定申告が必要ですか。

「不足額給付のため」という理由だけで確定申告が必要になることはありません。

また、給与収入と公的年金収入がある場合、それぞれから定額減税の適用を受けている場合がありますが、両方から定額減税の適用を受けていることだけをもって、確定申告の必要はありません。

なお、他の事情により確定申告が必要な場合もありますので、確定申告に関する詳細は最寄りの税務署にお問い合わせください。